- 2022年度の住宅ローン控除制度改正点

- 2021年12月に閣議決定された、2022年度税制改正では、住宅ローン控除制度について、主に以下の7点が変更されています(図表参照)。

(1)適用期限の延長

⇒適用期限が4年間延長、2025年12月末までに入居した場合に適用。

(2)控除率の引き下げ

⇒年末借入残高の1%から0.7%に引き下げ。

(3)控除期間の延長

⇒新築住宅は原則13年。既存住宅または増改築は10年。

(4)認定住宅の優遇

⇒省エネ性能の高い認定住宅などは、新築住宅、既存住宅ともに借入限度額が上乗せ。

2024年以降に建築確認を受ける新築住宅などは、一定の省エネ基準を満たさない場合には住宅ローン控除の適用対象外となる。

(5)築年数要件の緩和

⇒既存住宅の築年数要件(耐火住宅25年以内、非耐火住宅20年以内)は、「1982年(昭和57年)以降に建築された住宅」(新耐震基準適合住宅)に緩和。

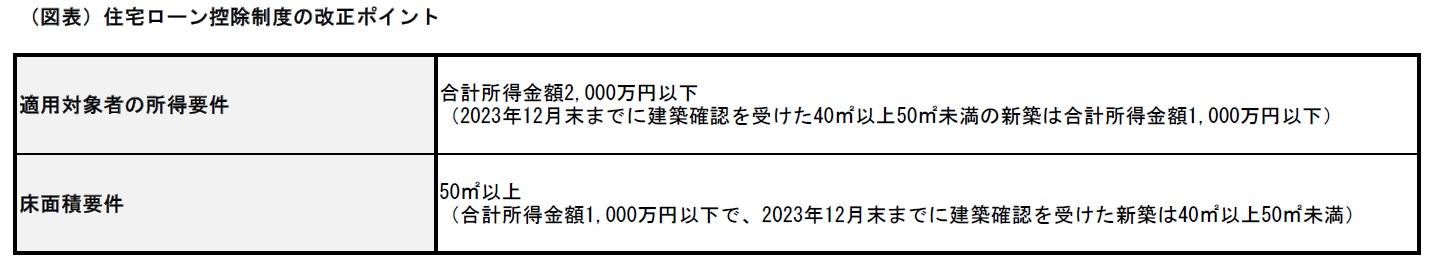

(6)床面積要件の緩和

⇒新築住宅の床面積要件は、2023年12月31日以前に建築確認を受けた場合などにおいては40㎡以上50㎡未満に緩和(合計所得金額1,000万円以下の場合に限る)。

(7)所得要件の引き下げ

⇒控除対象者の所得要件が、合計所得金額3,000万円以下から原則2,000万円以下に引き下げ。

※順番は、国土交通省「令和4年度税制改正の概要」による。

|

|

|

- では、(1)から(7)について詳しく見ていきましょう。

- (1)適用期限の延長

- 住宅ローン控除の適用期限が4年間延長され、2025年12月末までに入居した場合に適用される

2022年度税制改正では、住宅ローン控除(住宅借入金等特別控除)の適用期限が4年間延長されました。

2021年12月末までだった入居期限が、2025年12月末までに延長されています。

- (2)控除率の引き下げ

- 住宅ローンの控除率が、年末借入残高の1%から0.7%に引き下げられる

住宅ローン控除制度は、住宅ローンを利用して住宅の新築、取得などをした場合に、毎年末の住宅ローン残高の一定割合を所得税額などから控除する制度です。

前年分の所得税から控除しきれない場合には、翌年度の住民税から控除することができます。

2021年度までの制度では、毎年末の住宅ローン残高の1%が所得税額から控除されていましたが、2022年度からは毎年末の住宅ローン残高の0.7%が控除されることになります。

2021年12月10日の日本経済新聞の記事によると、控除率が1.0%から0.7%に引き下げられた背景には、「住宅購入者の減税額が支払う利息より大きくなる『逆ざや』の存在を会計検査院などが指摘。

購入者が減税によって利益を得られるうえ、不必要な借り入れを招くことなどが問題視されてきた」ことがあるようです。

会計検査院の「平成30年度決算検査報告の特色」の「租税特別措置(住宅ローン控除特例及び譲渡特例)の適用状況、検証状況等について」では、「住宅ローン控除特例の控除率である1%を下回る借入金利で住宅ローンを借り入れている者の割合が78.1%となっている」と指摘されています。

前出の日本経済新聞の記事では、「国土交通省によるとローンを組むときにかかる銀行手数料などを含めた負担額でみれば、減税額が利息負担額を超えることはなく、逆ざやは解消されるとみる」と報じています。

- (3)控除期間の延長

- 控除期間が、新築住宅は原則13年。既存住宅または増改築は10年

2022年度税制改正では、控除期間が新築住宅・買取再販は原則13年、既存(中古)住宅または増改築は10年となりました。

なお、住宅ローン控除の期間については、2019年10月から消費税率が10%に変更されたことに伴い、2019年10月~2021年12月31日までに入居した場合には、控除期間が13年間とされていましたが、2021年9月末までに請負契約を締結した新築の注文住宅や、2021年11月末までに売買契約を締結した新築の分譲住宅で、2022年12月末までに入居予定の場合には、控除率1.0%、控除期間13年の措置が適用されることになります。

入居予定が2023年以降になる場合には、改正された住宅ローン控除(控除率0.7%、控除期間13年)が適用されます。

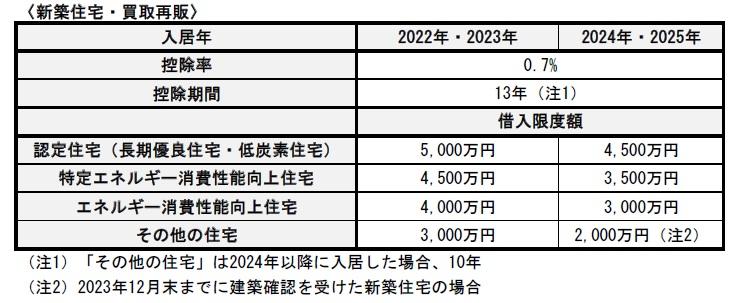

- (4)認定住宅の優遇

- 省エネ性能の高い認定住宅などは、新築住宅、既存住宅ともに借入限度額が上乗せされる。

また、2024年以降に建築確認を受ける新築住宅などは、一定の省エネ基準を満たさない場合には住宅ローン控除の適用対象外となる

「令和4年度の税制改正大綱」では、「カーボンニュートラルの実現に向けた観点等を踏まえ、住宅ローン控除等を見直す」としています。

また、国土交通省の報道発表資料にも「環境性能等の優れた住宅の普及拡大を推進する」とあります。

これらの政策を実現するべく、2022年度の税制改正では住宅の省エネ性能によって借入限度額に差がつけられています。

また、入居年が2022年・2023年の場合よりも、2024年・2025年の場合のほうが借入限度額は縮小されます。

借入限度額は前述の(図表)のとおりです。

なお、注意したい点として、省エネ性能が一定の基準を満たさない住宅は、入居年が2022年・2023年であれば、3,000万円の借入限度額で住宅ローン控除が適用されますが、入居年が2024年・2025年の場合には、2023年12月末までに新築の建築確認を受けていなければ住宅ローン控除が適用されません。

一方、既存(中古)住宅や増改築の場合には、一定の省エネ性能を満たす住宅については、2025年12月末までに入居すれば、住宅ローン控除の対象となる借入限度額は3,000万円です。その他の住宅の場合には、2,000万円となります。

- (5)築年数要件の緩和

- 既存住宅の築年数要件(耐火住宅25年以内、非耐火住宅20年以内)は、「1982年(昭和57年)以降に建築された住宅」(新耐震基準適合住宅)に緩和される

2021年までは、住宅ローン控除の適用対象となる既存(中古)住宅について、「耐火住宅は25年以内、非耐火住宅は20年以内」という築年数要件が設けられていました。

2022年度税制改正では、築年数要件を廃止するとともに、「新耐震基準に適合している住宅の用に供する家屋(登記簿上の建築日付が昭和 57 年〈1982年〉1月1日以降の家屋については、新耐震基準に適合している住宅の用に供する家屋とみなす)」という要件が加えられました。

- (6)床面積要件の緩和

- 新築住宅の床面積要件は、2023年12月31日以前に建築確認を受けた場合は40㎡以上50㎡未満に緩和される(合計所得金額1,000万円以下の場合に限る)

住宅ローン控除が適用される住宅には、床面積が50㎡以上という要件があります。

ただし、これまでの制度でも、一定の期間内に契約したときには、合計所得金額が1,000万円以下の場合に、床面積40㎡以上50㎡未満について住宅ローン控除が適用されていました。

2022年度税制改正では、2023年12月31日以前に建築確認を受けた新築住宅は、合計所得金額が1,000万円以下の場合に、床面積40㎡以上50㎡未満についても住宅ローン控除が適用されることになります。

- (7)所得要件の引き下げ

- 控除対象者の所得要件が、合計所得金額3,000万円以下から原則2,000万円以下に引き下げられる

これまでは、住宅ローン控除の適用対象者には、合計所得金額3,000万円以下という所得要件がありましたが、2022年度税制改正では、合計所得金額が原則2,000万円以下に引き下げられました。

住宅ローン控除は、FP相談の中でも相談ニーズの高い制度です。

新年度を機に改正点を再確認して、適切なアドバイスができるように備えておきましょう。