【相談事例:住宅FP相談】10年間の住宅ローン控除を考えて、借り入れ予定ですが、正しいですか?

【相談者プロフィール】50代女性 ご夫婦・子供2人

【職業】会社員

【居住エリア】東京都中央区

具体的な相談例

ご主人の年収は、1600万円台の会社員(ただし、次期執行役員就任予定)。今後定年退職は、役員となることにより60歳から65歳以降になる予定があります。現在15万円の賃貸に住んでいますが、マンションを購入済で、住宅ローンを6000万円程借入する予定です。現在の預貯金と金融資産に対して、この借入額と返済計画は大丈夫なのか確認したい。また子供二人は、女の子で、ともに大学生です。

相談のポイント

50代から考えるリタイアメントプランの考え方です。定年後の住居は、不確定要素が多いですが、現役世代と比較し、選択肢が限られてくる特徴があります。今回は、「借入額は適切か」でのお悩みですが、この場合、返済額や返済比率(ご年収にたいする返済額の比率)ではなく、金融資産合計額からの比較検討に特化したご相談内容にしました。

相談メニュー

住宅FP相談

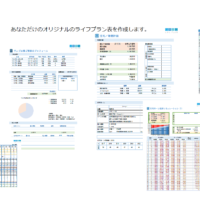

分析結果

10年後の残高が約4,000万円になる予定となり、11年目に現預貯金にて一括返済を行うことと計画しているとのこと。現行制度の住宅ローン控除は、期間10年間残高の1%が上限として、所得税が還付される制度となるため、40万円×10年間=400万円の減税効果を最大限に活用されたいとのことで、そのため6,000万円ほどの借り入れを予定しているとここ。この場合、10年間年収が約1,500万円ほどの場合では、還付対象となる所得税額は、計算上約200万円前後となることから、合計400万円の減税効果は発揮されると考えます。そんのため今回のケースは、最適であることをご提案いたしました。

結果

減税効果最大400万円(または500万円)とうたっている不動産販売チラシを見かけますが、全世帯が同じように効果があるとは言えません。個別確認が必要です。

補足

写真と本文は関係ございません。また、一般論と個々人の考え方は異なります。「ご本人のお考えと」「ご本人のライフプラン」に即したご提案を行っております。「FPに相談する」という方法があります。

この記事へのコメントはありません。